Jaký byt si zvolit pro investování do nemovitostí

Vzhledem k dnešním úrokovým sazbám na bankovních depozitních produktech je logické, že se nejeden investor poohlíží po zhodnocení peněz jinde. Čím dál tím oblíbenější je, nechávat své peníze růst prostřednictvím investiční nemovitosti.

Na to nemusíte být multimilionář, dnes už je tento způsob investování dostupný pro každého. Již od roku 2016 rostl objem investic do nemovitostí rekordním způsobem a tento trend stále pokračuje. Dlouhodobě se výnos pohybuje mezi 4-6%. Pro tyto účely je ideální do začátku pořídit investiční byt, o ty bude vždy zájem. Nicméně je třeba si položit otázku – je lepší pořídit nějaký ve větším městě, nebo spíše v menším? A jak to bude se zhodnocením a likviditou u bytu jako investice? Na tyto otázky se pokusíme odpovědět v následujícím článku.

Investice do nemovitostí

Na počátku je potřeba zvážit několik věcí:

- Jaké jsou volné finanční prostředky, které chcete investovat, případně jak vysoký bude hypoteční úvěr?

- Jak likvidní by měly být vaše peníze, tedy kdy (nebo jak rychle) budete chtít mít vaše peníze zpět?

- Jak vysoké riziko jste ochotni podstoupit? Protože vyšší zisk = vyšší riziko a naopak.

Co je to likvidita?

Věříme, že většina čtenářů tento pojem minimálně zaslechla a případně zná. Kdo tento pojem nezná, tak vám ho velmi rádi vysvětlíme. Jedná se o termín ekonomický, přesněji finanční. Má hned několik významů dle kontextu. V tomto případě se jedná o tento význam.

„Likvidita investice je její schopnost přeměnit se na nejlikvidnější finanční aktivum, což jsou hotové peníze. V praxi to znamená, jak rychle a s jak vysokými transakčními náklady (např. poplatky) se nám podaří aktivum zpeněžit. Např. málo obchodovaná akcie, která má nízkou likviditu, bude muset být prodávána za nižší cenu nebo s vyššími transakčními náklady než akcie s velmi vysokou likviditou. To z důvodu, že o ni bude méně zájemců.

To samé platí v rámci doplňkového penzijního spoření atd. Nižší likvidita tak musí být pro investora kompenzována vyšším výnosem. Likvidita ale nepředstavuje akceptaci rizika. Riziko je defacto spojeno s jakoukoliv investicí a investor (dle svého profilu, rizikové averze) musí vždy určitou míru rizika akceptovat, bez ohledu na likviditu investice. Likvidita není rovněž zárukou jakékoliv garance dosažení určitého výnosu nebo vrácení investované částky. Pro přenesení rizika na jiný subjekt, tzv. hedging by investor musel využít některého vhodného nástroje, typicky drivátu, např. Opce.“ (akreditfin.cz)

Ať už to je vaše první nebo desátá investiční nemovitost, můžete prakticky kdykoli využít váš byt na pronájem. Pokud investujete do čehokoliv, je to vždy rizikové, ale odvíjí se od výše rizika.

Nemovitosti jsou ale stabilnější než například obchod s cennými papíry a z dlouhodobého hlediska přináší určitý zisk, zároveň jsou schopné ustát i inflaci a neustále si drží hodnotu. Proč je dobré investování do nemovitostí? Je to úplně jednoduché.

Nemovitosti neztrácí tolik na hodnotě, v případě že by ceny nemovitostí klesaly, můžete ji zavčas prodat a investovat jiným způsobem. Jedná se o investici, kterou máte pevně ve svých rukou a záleží pouze na vás co s touto investicí uděláte. Pokud vás zajímají informace o pronájmu bytu, přečtěte si náš článek o pronájmu.

Ať už máte nemovitost čistě na investování nebo pouze jako zálohu před další investicí, každý způsob má určité výhody. Velkou výhodou může být i fakt, že některé banky dávají na první byt výrazně větší hypoteční úvěr – bývá to okolo 90%, ale nesmí se jednat přednostně o nemovitost na pronájem pouze pro osobní účely.

Byt může dočasně sloužit jako forma nájmu pro vás a vaši rodinu (na rozdíl od bydlení v cizím bytě), než se vyřídí potřebné k vašemu bydlení nebo jako čistá investice, pokud máte kde bydlet, kdy vám nájem od cizí osoby bude krýt určitou část nebo i celou splátku hypotečního úvěru.

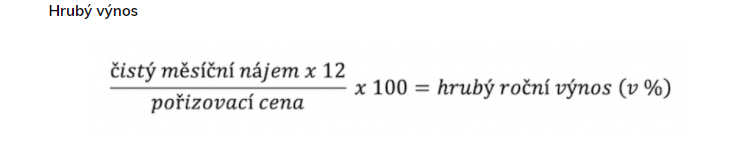

Jaký je výnos a návratnost vaší investice

Pěkným příkladem může být byt za 2,4 milionu Kč, ze kterého měsíčně vybíráme nájemné 10 000 Kč. V tomto případě vypočítáme pouze hrubý výnos – nezapočítávají se poplatky spojené s vlastnictvím nemovitosti.

Ročně tak dostáváme 120 tisíc Kč. Tuto částku vydělíme cenou nemovitosti. Čili 120 000 / 2 400 000 = 0,05. Abychom získali procentuální vyjádření, vynásobíme toto číslo 100 (0,05 x 100 = 5%). Tím získáme roční výnos nemovitosti. V tabulce níže vidíte orientačně cenu bytu (o velikosti 60 m2), výnosnost a po jaké době bude návratnost investice do nemovitosti.

Výpočty jsou pouze orientační. Můžete si spočítat ještě před nákupem vlastní nemovitosti, jaká bude výnosnost a návratnost z vašeho bytu. Tato tabulka je čistě orientační z roku 2019.

Zdroj: dluhopisy.cz/nemovitosti

Jaké jsou výhody a rizika?

Velkou výhodou nákupu nemovitostí může být i fakt, že byla zrušena daň z nabytí nemovitých věcí. Co přesně to znamená? Pokud byste si pořídili byt v roce 2019 a vklad proběhl dříve než v prosinci, museli jste zaplatit daň z nabytí nemovité věci.

Od 26.9.2020 nabyl platnost zákon č.386/2020 Sb., kterým se zrušilo zákonné opatření Senátu č. 340/2013 Sb.. Pokud se chcete dozvědět více o daních, které souvisejí s pořízením nebo prodejem nemovitosti, přečtěte si náš článek o daních.

Oproti tomu největším strašákem může být i to, že vaše investice bude mít nízké nebo žádné zhodnocení. Riziko, že vaše nemovitost bude delší dobu neobydlená nebo nebude mít po sléze svého kupce je dost reálná. V tomto případě je dobré sledovat situaci poptávky ohledně bydlení.

Tu může ovlivňovat několik faktorů. V dnešní době se všichni snaží bydlet ve vlastním, ale ne vždy na to mají finanční základ. Vaše investice může být výhodná například pro mladé páry, které u vás budou bydlet v pronájmu a šetřit si na vlastní nemovitost.

Dalším rizikem může být i získání úvěru, v případě že nemáte peníze k nákupu bytu z vlastních zdrojů. Koupě investičního bytu vás tak vyjde na několik milionů korun. Na tuto situaci se banky připravili a nabízejí speciální druh hypotéky na investici.

V tomto případě Česká národní banka vydala pokyny, že investiční hypotéka může maximálně pokrýt 60% z ceny nemovitosti, kterou budete ručit.

Praxe je ovšem trošku jiná. O tento typ hypotéky žádá asi jen 5%. Sama Česká národní banka udává, že skutečný podíl investičních úvěrů je razantně vyšší. Většina žadatelů a investorů raději neuvádí, že plánují byt v budoucnu pronajmout.

Zhruba třetina čerstvě poskytnutých hypoték patří klientům, kteří mají ještě nějakou další hypotéku. Je reálné, že by se mohlo jednat o investiční hypotéky.

Nebo by banka mohla vyhodnotit byt jako investici a hypotéka by byla zatížena mnohem vyšším úrokem a kratší splatností. Splátky by výrazně vzrostly, což je velké riziko, pokud nebudete mít ihned nájemníka, a nebo nějakou dobu bude trvat než ho najdete.

Je dobré být připraven, že první tři měsíce nemusíte byt pronajmout, a tak počítat i s tříměsíční splátkou, kterou budete muset dávat ze svého.

Nejvýhodnějším ale zároveň nejrizikovějším je krátkodobé pronajímání. Co se týče korona krize, tento druh investování rychle smetla ze stolu, protože nebyla možnost koho krátkodobě ubytovat, díky uzavřením hranic.

Jak vybrat investiční byt?

Ideální investicí je menší byt, o skromnějších dispozicích, konkrétně 1+kk, 2+kk nebo 2+1. Velkou výhodou může být i občanská vybavenost, ale zároveň i blízkost centra města, konkrétně pro krátkodobé pronájmy, protože turisté si raději zaplatí bydlení v centru než na okraji.

Krátkodobé pronájmy jsou sice atraktivnější, co se týče ceny, ale mají velké nevýhody. Musíte si sami shánět stále klienty, kteří budou u vás krátkodobě bydlet, takže se jedná o nestálý příjem a zároveň musíte řešit běžné opravy a úklid po každém nájemníkovi.

Pro dlouhodobé je lepší hledat byty mimo centrum, stojí méně a tím pádem je i návratnost investice rychlejší. Velkou výhodou je stálý příjem, mnohdy i na několik let. Drobné opravy a úklid si může zařídit nájemník sám, ale má i nevýhody.

Pokud narazíte na nespolehlivého nájemníka, budete řešit velký problém. V tomto případě je i měsíční příjem nižší než u krátkodobého pronájmu.

Pokud kupujete byt, je dobré se vcítit do toho, že byt kupujete sami sobě a ne jako investici. Bydleli byste v bytě, který kupujete? Má pro vás nějaké nedostatky? Dají se změnit vámi nebo ostatními? Snažte se eliminovat věci, které vám na bytě vadí.

Pokud se jedná se o starý byt, počítejte, že nějakou část financí budete muset ještě investovat hned nebo později do opravy případě rekonstrukce bytu.

Tento aspekt je velice důležitý, pokud si berete hypoteční úvěr. Musíte vědět, že zaplatíte vše potřebné a finančně vás to nezruinuje ještě před reálným pronájmem bytu.

Samostatná část i pro pronájem je samozřejmě vizuální stránka. Pokud můžete opravit nedokonalosti v bytě, udělejte to. Opravte vrzající dveře, nově vymalujte, umyjte okna. Zájem a výběr nájemníků bude o to větší. Pokud si tyto věci neumíte udělat sami, zavolejte hodinového manžela, který vám nemovitost zkrášlí za pár korun, a nebudete mít zbytečné prostoje v pronájmu bytu.

Pokud máte hypotéku nebo vlastní financování a řešíte, zda je lepší koupit dva menší byty nebo jen jeden, vsaďte na jistotu. Dva byty jsou možná větší riziko v obsazení nájemníky, ale ve většině případů to znamená více peněz do vaší kapsy. V nejhorším případě, když vám jeden byt opustí nájemníci nebo nebudou platit, máte alespoň jeden příjem.

Pokud si dobře nastavíte nájemné, můžete zaplatit splátku hypotečního úvěru pouze z jednoho bytu. Zároveň můžete koupit dva menší byty v různých lokalitách.

V případě, že by se nedaleko vašeho investičního bytu postavila dálnice nebo něco, co narušuje bydlení, cena neklesne tolik jako cena většího bytu, ve kterém by určitě nechtěla bydlet žádná rodina, která by tam vychovávala své děti.

Co aktuálně očekávat při koupi bytu jako investici?

Dnešní doba je nejistá a díky koronaviru budou úrokové sazby pravděpodobně mírně stoupat po předešlém klesání. Pokud si ale nejste jisti, vyčkejte a v případě změny zvažte koupi bytu. Důležité je si uvědomit, že úrokové sazby sice možná klesnou, ale banky zpřísní a bude těžší získat hypotéku (konkrétně schopnost splácet).

Neočekávejte, že cena hned poroste. V krátkém období bude cena spíš stagnovat, proto nepanikařte. Vyberte podle vašich cenových možností (získat hypotéku případně vlastní zdroje), ale zvažte také dispozice a lokalitu.

Trh byl koronavirem silně zasažen a proto očekávejte, že byty, které byly v zásadě jen na krátkodobý pronájem budou fungovat na dlouhodobý pronájem. Pokud si nevíte rady, máme článek o nájemní smlouvě. Trh bude přesycen a musíte vybírat pečlivě – ve větších městech vybírejte menší byty.

Pokud investujete do nemovitosti, počítejte s nízkou likviditou, ale také krátkodobými výkyvy příjmu mezi obsazením bytu nájemníky. O nemovitost se musíte starat a udržovat ji, aby neklesala na ceně – není to jen o vybírání nájmu. Jak bylo už výše řečeno, vyčkejte a neuspěchejte nákup.

Je možné, že bude muset být prodán pro vás ideální byt, protože se majitel dostal do finančních potíží – což bude v této době obzvlášť pravděpodobné.

Investice do nemovitostí online

Pokud hledáte jinou formu investování a nemáte celý kapitál, můžete investovat svoje peníze do nemovitostí online a vydělat. Je to takový první krok, jak začít investovat do nemovitostí. Nejedná se totiž o celou částku, nýbrž jen o část. Investice do realit vás může stát klidně jen tisíc korun, záleží na jaký projekt a jak přesně chcete investovat.

Obvykle to funguje tak, že je vytvořen projekt a vyhledávají se zdroje peněz, proto se vytvoří něco jako sbírka, do které přispívá každý nějakou částkou a až se naplní, je projekt realizován a vám jako investorovi se začnou zhodnocovat vaše peníze.

Nemusíte hledat jen investiční byty, ale můžete se rozhodnout i pro investice do pozemků. A samozřejmě nemusíte hledat jen doma, můžete nahlédnout na investice do nemovitostí v zahraničí. Mnohdy se až překvapíte, jaké jsou tam ceny.

Už jste se dozvěděli, jak investovat do nemovitostí a že nejjednodušší je investice do bytu. Pokud se ale zamyslíme, nezapomeňme, že byt se vám sám o sobě nezhodnotí a proto musíte počítat i investice do bytu na pronájem. Jen tak se dostanete ke zhodnocení nemovitosti.

Pojďme se na to podívat z hlediska lokality pořizovaného bytu:

Velká města: Praha, Brno, Plzeň, Liberec, atd.

Zásadní výhodou bytů ve velkých městech je právě atraktivita umístění. Výhodou může být nejen lokalita – konkrétně město, ale také lokalita ve městě. Byt u metra nebo MHD bude více atraktivní než byt na samém okraji města.

Ve velkých městech je stále dost potenciálních zájemců, a tak nebude problém jej pronajmout (pokud tedy byt nebude v naprosto neobyvatelném stavu). Zájemců bude vždy dost. Vysoká poptávka navíc tlačí cenu za pronájem směrem nahoru.

Další výhodou je také likvidita, tedy návratnost peněz – pro byt ve velkém městě by neměl být problém rychle najít kupce. Ovšem byty ve velkých městech nejsou vždy dostupné, možnou překážkou může být vyšší pořizovací cena.

Ani ten nejmenší byt v Praze nepořídíte v současnosti pod milion korun, zřídkakdy i pod milion a půl. Oproti bytům v menších městech je zisk v poměru k pořizovací ceně také nejnižší.

Ovšem nezoufejte, pokud si pořídíte menší byt například v Praze, velmi brzy najdete nájemníka, pokud správně nastavíte cenu. Poptávka o garsonky je velmi vysoká, může se jednat i o studenty, kteří do větších měst dojíždějí za školou a nechtějí bydlet na koleji. To pro vás může být ideální skupina.

Střední města: Jablonec nad Nisou, České Budějovice, Pardubice, Rokycany, Jihlava, atd.

Středně velká města jsou takovým kompromisem – zájem o lokalitu je možná nižší než ve velkých městech, ale stále je dobrý. Dále pořizovací cena bude také příznivější a díky tomu dosáhnete vyšší ziskovosti. Z hlediska občanské vybavenosti najdete ve středně velkých městech vše, co potřebujete.

Pro někoho to ale přece jen nemusí být dostatečně zajímavé. Hlavní nevýhodou bude při pořizování pro vás fakt, že je už méně z čeho vybírat – čím menší město, tím menší výběr bytů ke koupi.

Malá města (ne vesnice): Chomutov, Sokolov, Teplice, Kraslice, Litvínov, atd.

Hlavním tahounem pro kup bytu v malém městě je určitě pořizovací cena. Většinu bytů, i těch větších, zde pořídíte bezpečně pod milion korun, spíše za několik stovek tisíc. Zisk u nich bývá nejvyšší – ceny nájmů v různých lokalitách republiky nemají mezi sebou tak doširoka rozevřené nůžky, jako ceny bytů.

Naopak jejich provoz, údržba a jiné náklady bývají plus mínus stejné. Vyšší možnost zisku nebývá zadarmo, pojí se s ní prakticky vždy i větší riziko. V menších městech budete mít logicky méně zájemců, a tak někdy může chvíli trvat, než byt pronajmete.

I při koupi bude výběr omezený, a tak je možné, že bude třeba do něj na začátku ještě něco investovat, aby se atraktivita bytu pro možného zájemce o pronájem co nejvíce zvýšila.

Kde koupit byt na investici a jaká je cena

Zde nabízíme příklad srovnání v kategorii byt na investici*:

| Velká města | Střední města | Malá města | |

| Pořizovací cena | 7.000.000,- Kč | 2.900.000,- Kč | 1.200.000,- Kč |

| Výše nájmu za měsíc | 15.000,- Kč | 12.000,- Kč | 8.000,- Kč |

| Náklady na provoz** | 2.000,- Kč | 2.000,- Kč | 2.000,- Kč |

| Odhad zhodnocení | 3 % | 4 % | 6-10 % |

* propočty jsou pouze orientační a nabídky se mohou lišit dle aktuálních cen – byt 2+kk či 3+1

** např. fond oprav, neobsazenost, drobné opravy atd.

Pokud koupíte menší byt o dispozicích 1+kk nebo 2+kk, pohodlně se dostanete k výnosnosti ročně okolo 5%. U větších bytu výnosnost klesá díky pořizovací ceně a tím pádem u bytů 3+kk je výnosnost 3,5 – 4,5%. U ještě větších bytů je výnosnost 3-4 %.

Podle společnosti Deloitte, která zpracovala analýzu pro Magistrát hlavního města, se v roce 2020 nájemné průměrně pohybuje okolo 300 Kč/m2. Nejdražší nájemné za m2 je na Malé straně, konkrétně 365 Kč/m2 a na Josefově, kde se pohybuje pouze o korunu méně, tedy 364 Kč/m2. Na Vinohradech 334 Kč/m2 a Novém Městě 336 Kč/m2 se průměrná cena pohybuje také podobně.

Co ještě tak říci závěrem? Vše výše uvedené je obecný, průměrný náhled na věc. Při hledání bytu se vám určitě stane, že naleznete skupinu podobných nemovitostí, ale s naprosto různými cenovými kategoriemi. Třeba u velkých měst to opět může být lokalitou – jsou čtvrtě, které jsou žádanější, což určitě požene cenu směrem vzhůru. Na druhou stranu vám to dává prostor se soustředit například na ty okrajovější části města, která budou stále zajímavá pro zájemce, ale pro vás finančně dostupnější.

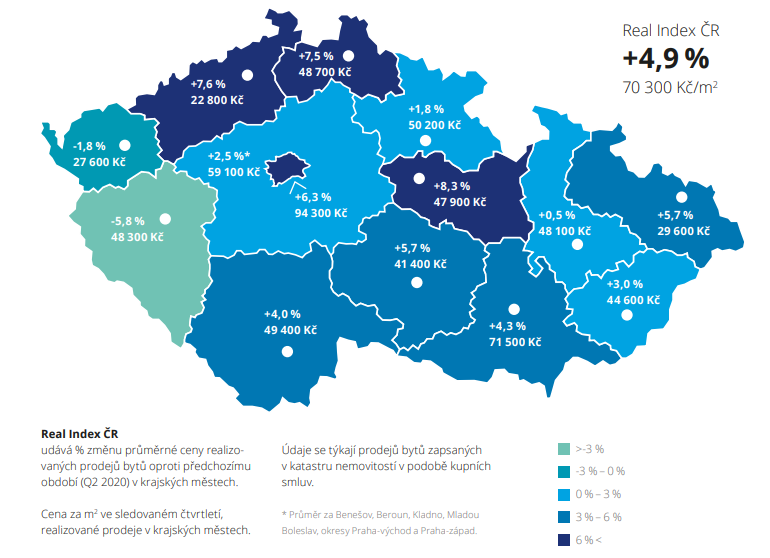

(Zdroj: Deloitte.com) Skutečné ceny prodaných bytu v ČR

(Zdroj: Deloitte.com) Skutečné ceny prodaných bytu v ČR

Pokud nenajdete ihned nemovitost, do které byste chtěli investovat, tak nezoufejte. Neexistuje špatný čas na výběr nemovitosti. Před samotnou koupí nemovitosti si zjistěte všechny potřebné informace důležité pro nákup nemovitosti.

Rádi vás seznámíme s celý procesem investování do nemovitosti a náš zkušený finanční poradce vám pomůže s výběrem nejvýhodnějšího úvěru na míru. Najdeme vám banku, která vám úvěr poskytne.